오늘은 전력기기 투자시 체크해야 할 내용에 대해 알아보겠습니다.

전력기기 투자시 체크해야 할 내용

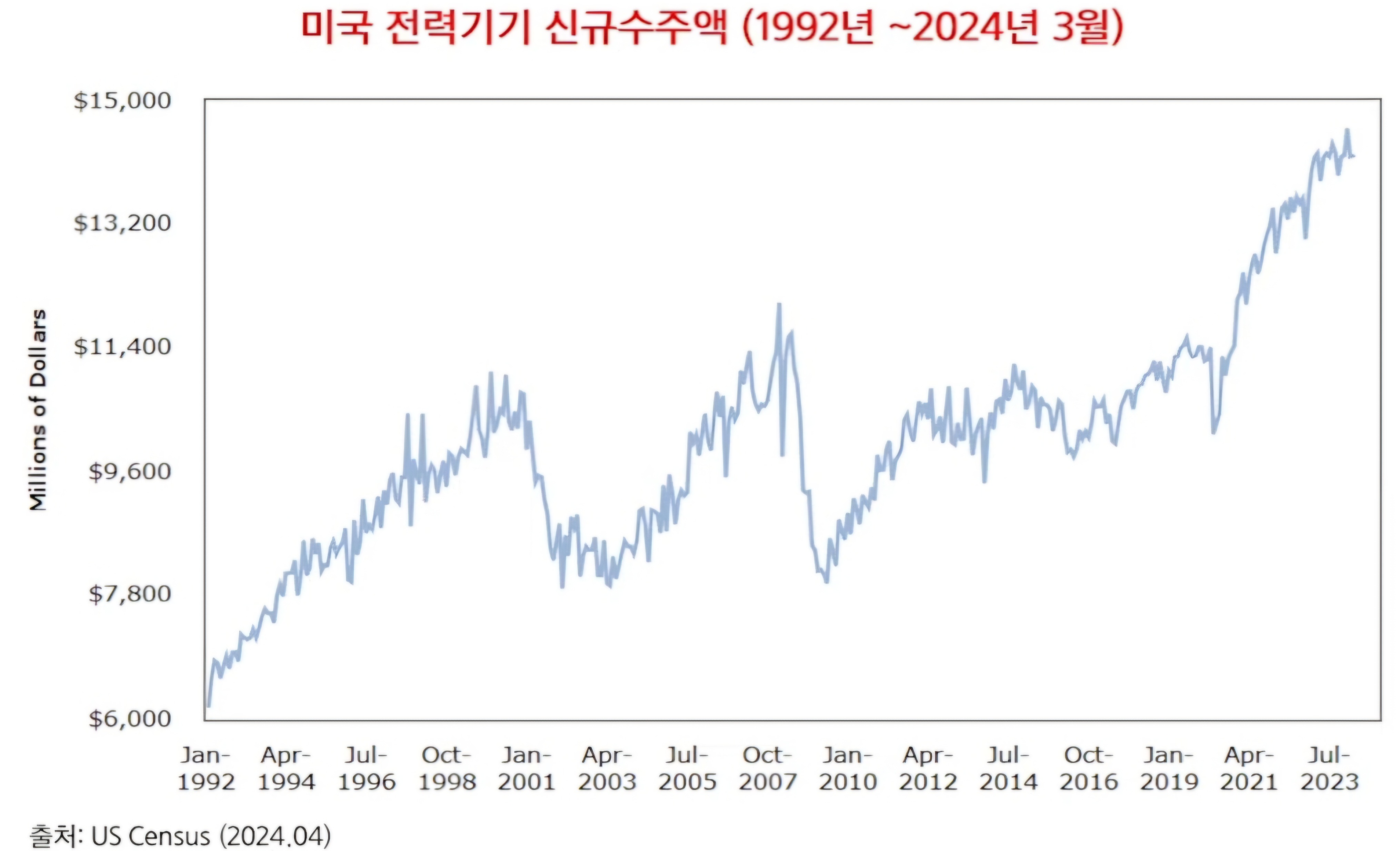

<미국 전력기기 신규수주액(1992년 ~ 2024년 3월)>

미국 전력기기(변압기, 차단기, 배전반 등) 신규 수주액 2021년 이후 견조한 상승세 유지

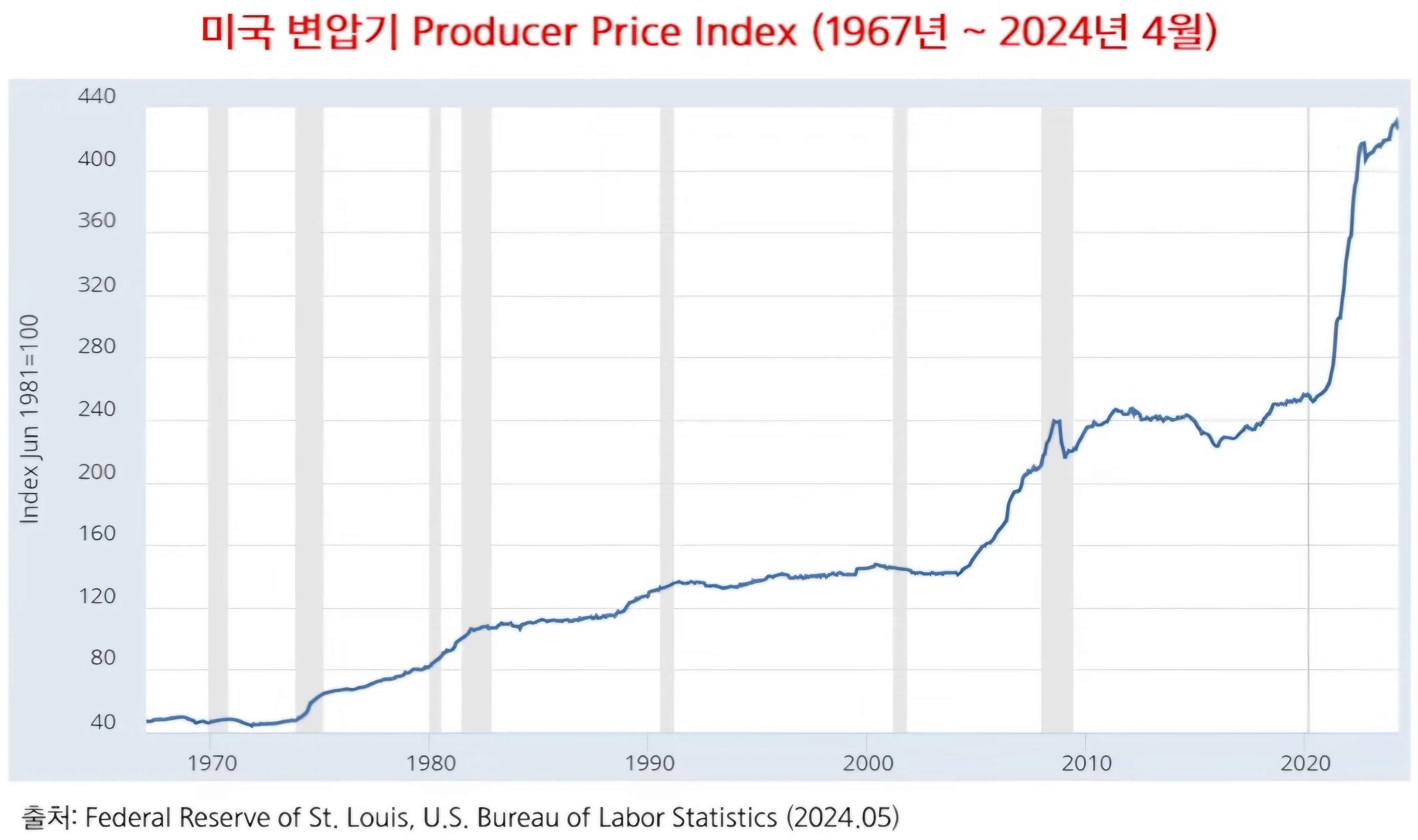

<미국 변압기 Producer Price Index (1967년 ~ 2024년 4월)>

미국 변압기 단가 2021년 이후 상승세 지속

바이든 행정부의 IIJA(인프라법), IRA(인플레이션 감축법) 등 수혜

<미국 도시 평균 전기료 (1978년 ~ 2024년 4월)>

미국 전기료는 SMP + 송배전망 비용으로 구성

최근 천연가스 가격 약세에 따라 SMP(계통한계가격)는 하락했지만 송배전망 비용이 급증

증가하는 미국 전력 수요를 공급이 따라가지 못하고 있어 미국 전기료는 한동안 강세 전망

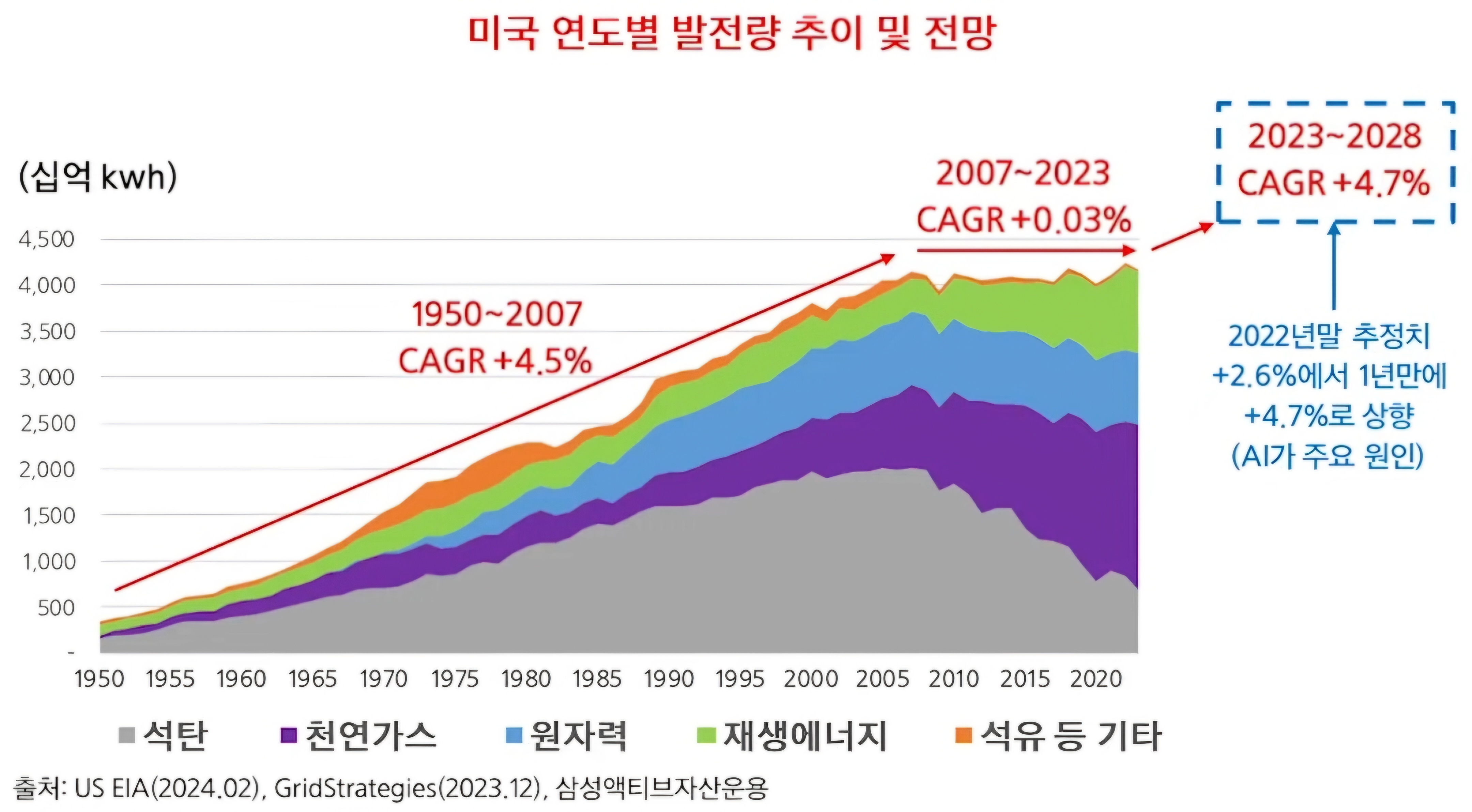

미국의 발전량 추이와 전망

(1) 미국 연도별 발전량 추이 및 전망

- 미국 전력 수요 2007년 ~ 2023년 정체 → 제조업 리쇼어링, 전기차 보급, AI 발달로 전력 수요 다시 증가할 전망

- 석탄 발전량 감소. 천연가스와 재생에너지 증가. 원자력은 비중 유지

- 그리드 컨설팅 업체 GridStrategies, 향후 5개년 미국 전력 수요 연평균 증가율 +4.7% 전망

(2) 미국 발전원별 발전량 추이와 전망

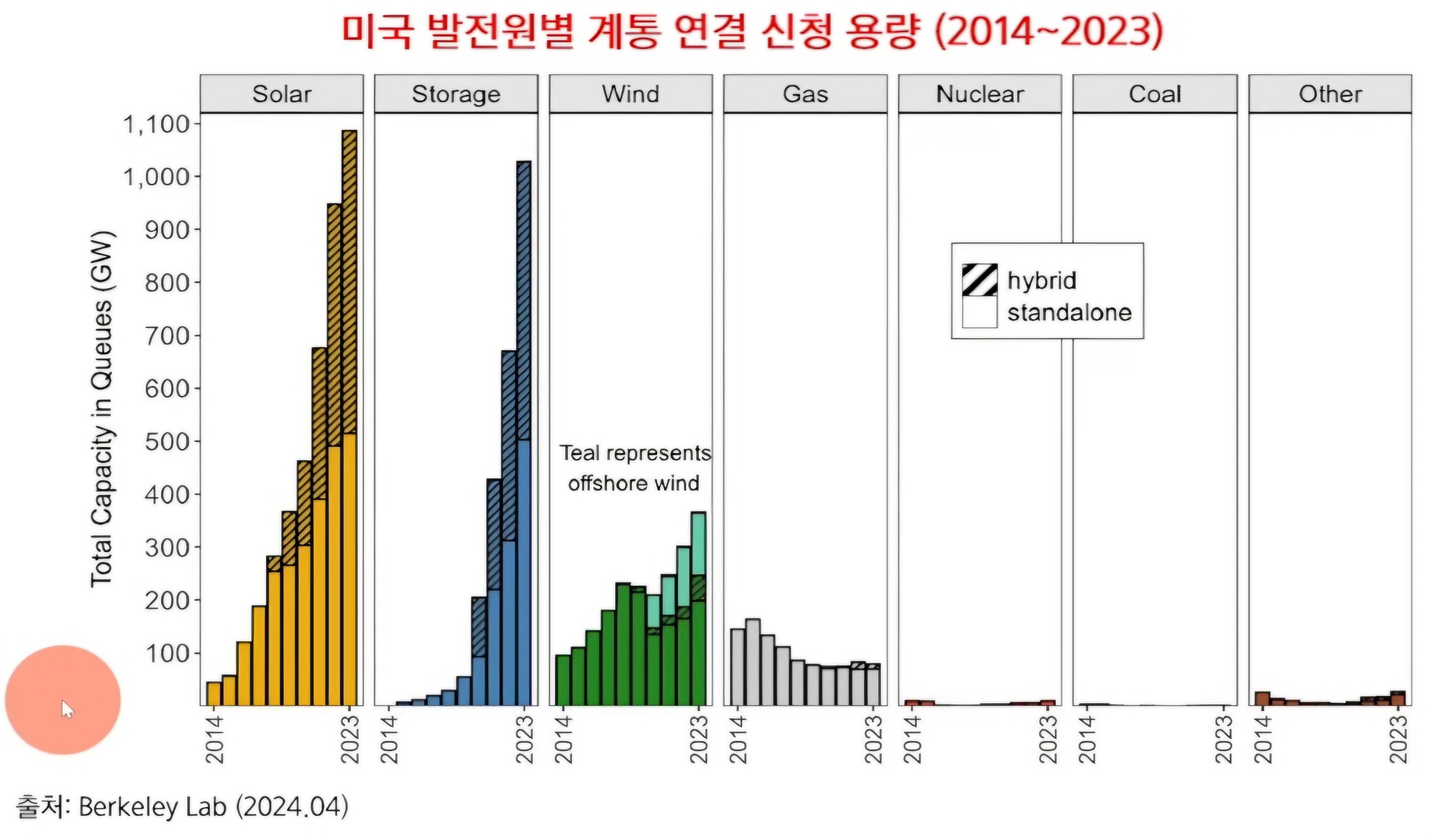

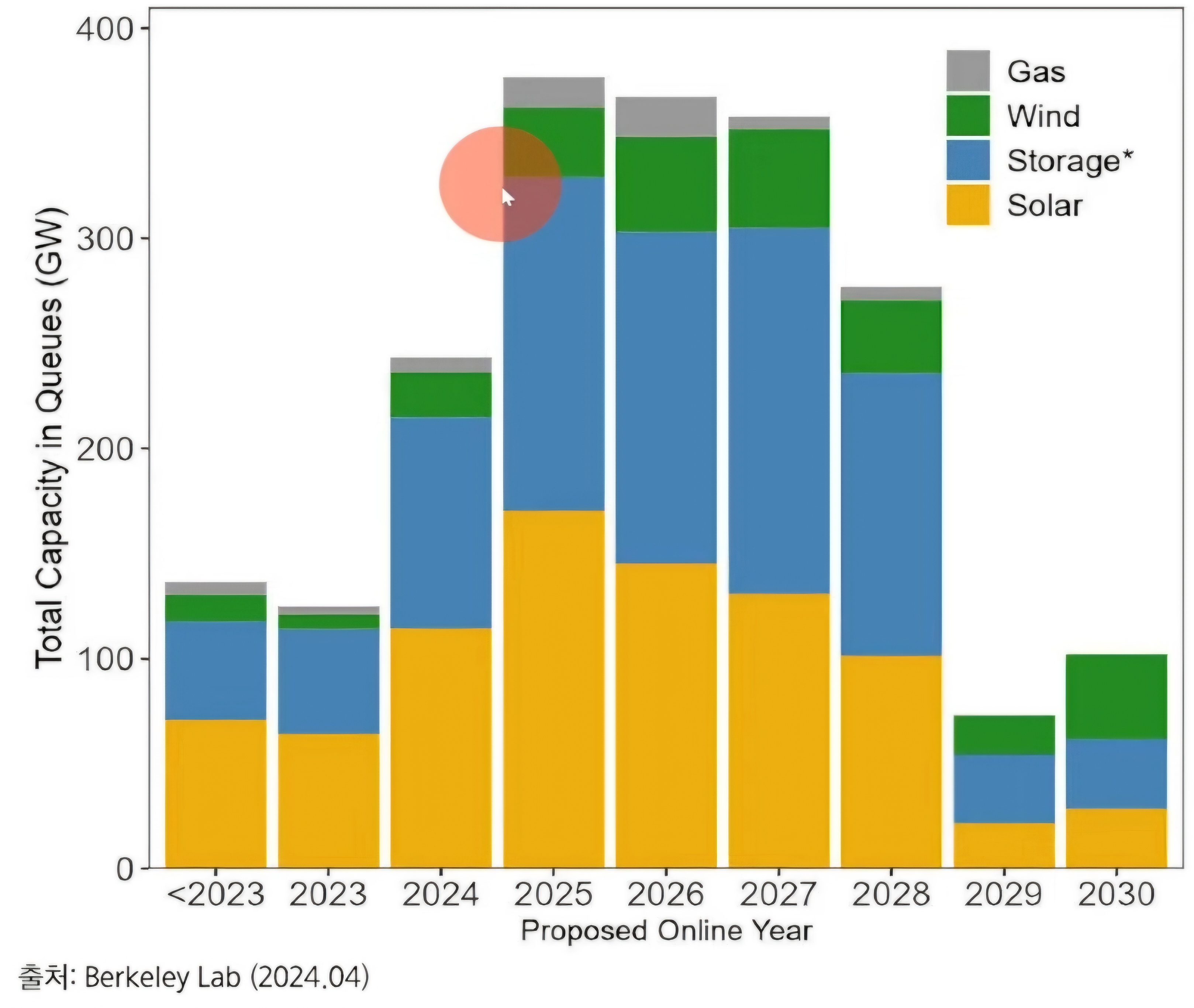

(3) 미국 발전원별 계통 연결 신청 용량 (2014년 ~ 2023년)

- 최근 3년여 사이 미국에서 전력계통 연결을 신청한 발전소 프로젝트들의 용량이 급격히 증가

- 태양광, ESS, 풍력이 많고 가스 발전소도 적지 않음

(4) 미국 계통연결 신청한 발전소 프로젝트들의 예상 가동연도

- 계통 연결을 신청한 발전소 프로젝트들의 상당 수가 2024~2027년 사이에 가동을 시작하기를 원하고 있음

- 미국 전력 수요 전망치가 계속 상향되는 추세 에 있기 때문에 대기열(Queues) 이 더 길어질 가능성 존재

- 물론 계통연결을 신청한 모든 프로젝트들이 실제로 건설되는 것은 아님 (단순히 사업성을 검토하는 단계의 프로젝트들도 많기 때문에)

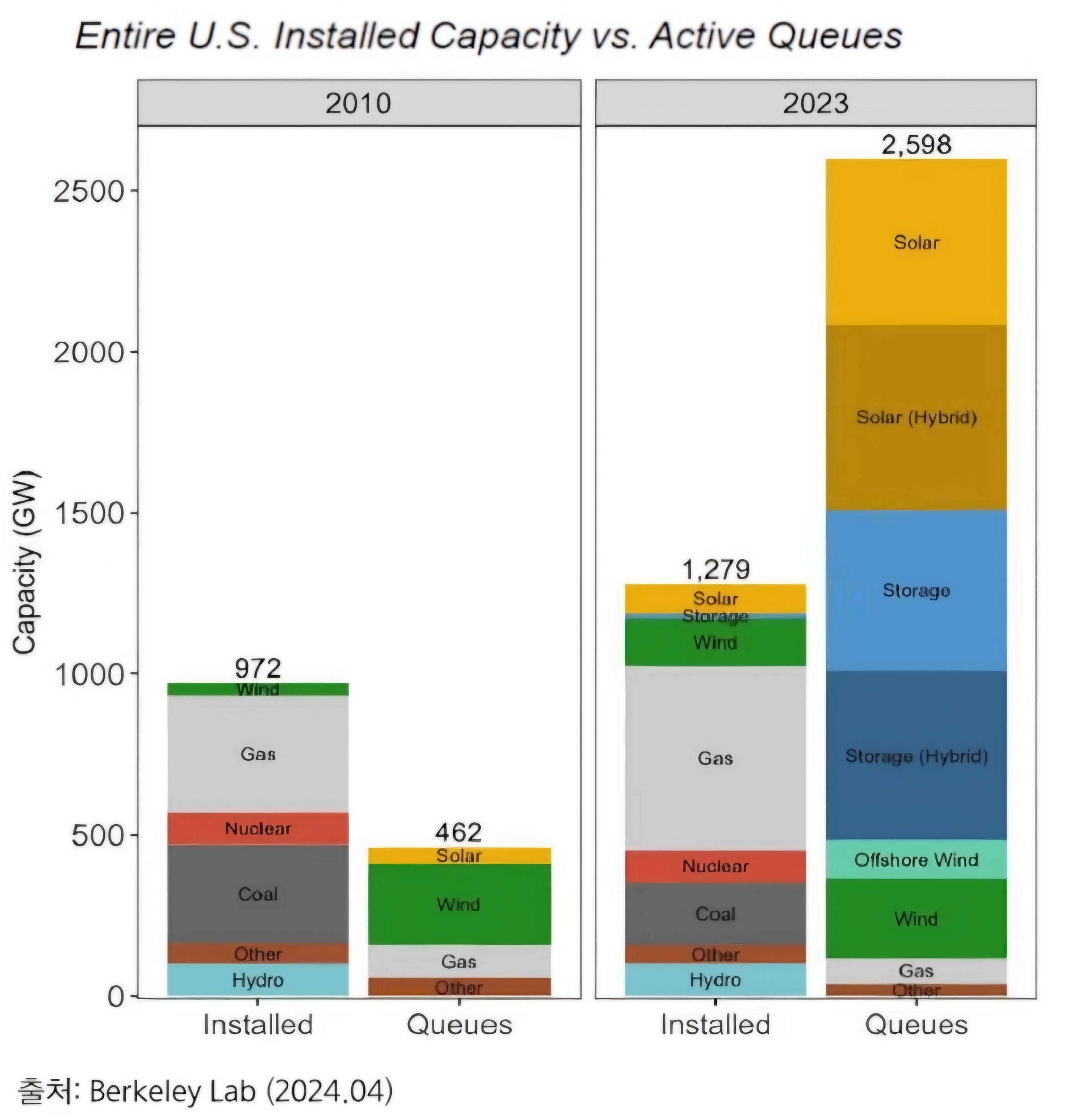

(5) 미국 발전원별 기존 설치 용량 vs 계통 연결 신청 용량

[2010년] 전체 발전소 설치용량 972GW VS. 계통 연결 신청 462GW

[2023년] 전체 발전소 설치용량 1,279GW VS. 계통 연결 신청 2,598GW 기존 설치용량 대비 계통 연결 신청 급증 향후 미국 전력 수요가 크게 증가할 것이라고 예상하는 사업자들이 많아졌다는 방증

<전력망 현대화를 위한 정책 지원>

미국 전력망 현대화를 위한 정책적 지원은 강화 중

2023년 7월 31일: 미국 FERC(연방 에너지 규제 위원회), 신규 발전원의 계통연계 간소화 규정 만장일치 승인

2024년 4월 25일: 미국 백악관, 전력망 프로젝트 촉진을 위한 정책 발표. 각종 규제 철폐와 신규 보조금 언급

2024년 5월 13일: 미국 FERC, 2011년 이후 처음으로 대대적인 전력망 구축 계획 개편안 발표

| 미국 FERC 전력망 구축 계획 개편안 |

| - 미국 내 전력망 운영자 및 송전 사업자들은 향후 20년간의 장기 계획 수립 (5년마다 점검) |

| - 민간 기업들과 주 정부들 사이의 비용 배분 계획 수립 |

| - 지역간 전력망 연결 구축 |

| - 제조업 리쇼어링, 전기차 및 AI 발달로 인한 전력 수요 충족이 목표 |

| - 태양광, 풍력 등 클린에너지에 연결할 수 있는 시스템 구축 필요 |

<글로벌 전력 케이블 시장의 본격적인 업사이클 시작>

2024년 4월 25일 바이든 행정부, 향후 5년간 미국에서 10만마일(약 16만km) 규모의 송전선 개선안 발표

신규 송전선로에 대한 연방 허가 절차 간소화

Bloomberg New Energy Finance의 보고서에 따르면 향후 구리 공급은 제한적인 반면 전력망, 전기차, 재생 에너지 등의 발달에 따라 구리 수요는 크게 증가할 전망

2023년 중반경부터 국내외 전선 업체들의 본격적인 수주 증가와 이익률 개선 발생 전력 케이블의 주요 원재료인 구리 가격 상승은 초고압, 해저케이블 생산업체들에게는 단가 인상의 기회가 될 수 있음

- 1단계: 발전 및 송전 설비 구축. 초고압 변압기 발주가 먼저 나오고, 이어서 초고압 케이블 발주가 나옴

- 1단계 투자가 어느 정도 진행이 되면

- 2단계: 변전 및 배전 설비 구축, 중저압 변압기와 중저압 케이블 발주 본격화

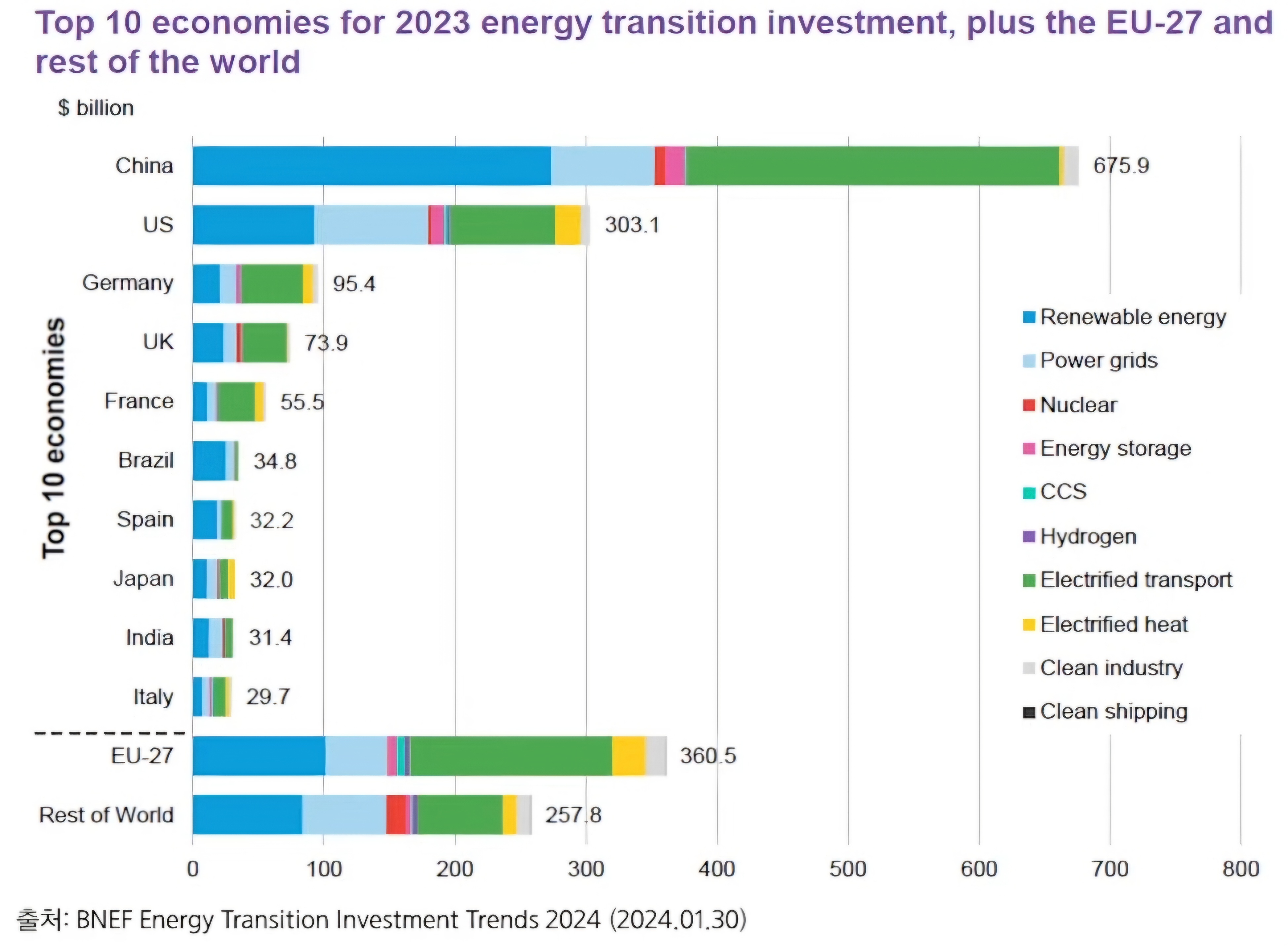

<전 세계 주요국들의 2023년 에너지전환 투자 규모>

- 전 세계에서 에너지전환 투자 규모가 가장 큰 것은 중국 (6,759억달러)

- 하지만 미국(3,031억달러), EU(3,605 억달러)도 결코 작은 규모는 아님 중국 에너지 산업은 로컬 업체들만의 리그이기 때문에 한국 투자자들이 눈 여겨봐야 할 시장은 미국, 유럽 - Electrified transport(전기차 등)의 규모가 단연 크지만 Renewable Energy (재생에너지), Power Girds (전력망)의 투자 규모 역시 매우 큼

주요기업 (전력기기, 태양광)

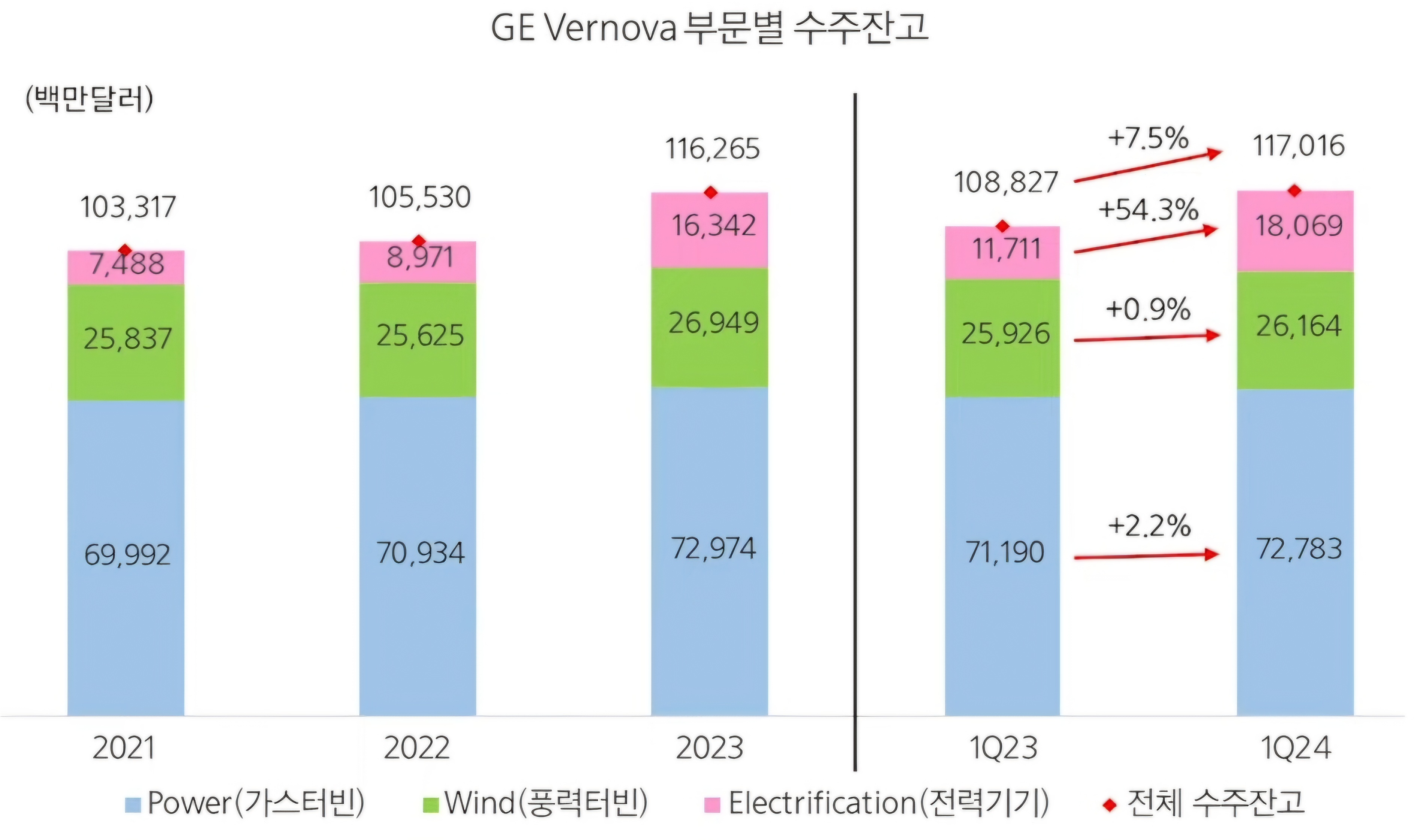

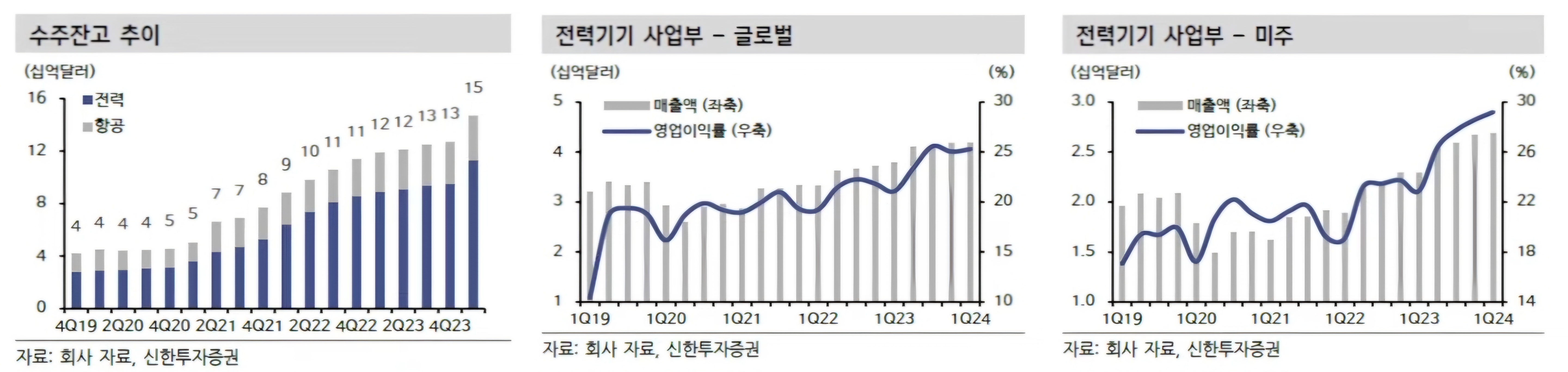

(1) GE Vernova(미국)

23년 기준 미주 매출 비중 47%, 유럽 25% 등

[전력기기]

- 1Q24 EBITDA 전년대비 흑자전환

- 가파른 수주잔고 증가

- 단연 돋보이는 사업부

[풍력터빈]

- 1Q24 EBITDA 전년대비 적자축소

- 다만 전력망 부족에 따른 설치 지연으로 매출액과 수주가 최근 약한 모습

- 사측은 24년 하반기 설치량이 상반기보다 회복 전망 [가스터빈]

- 1Q24 EBITDA 전년대비 흑자확대 - 회사의 캐시카우 역할

- 그런데 1Q24 신규수주액이 전년대비 +25.2% 증가

- 전력 수요 급증에 미국 가스발전 수요도 가팔라지나?

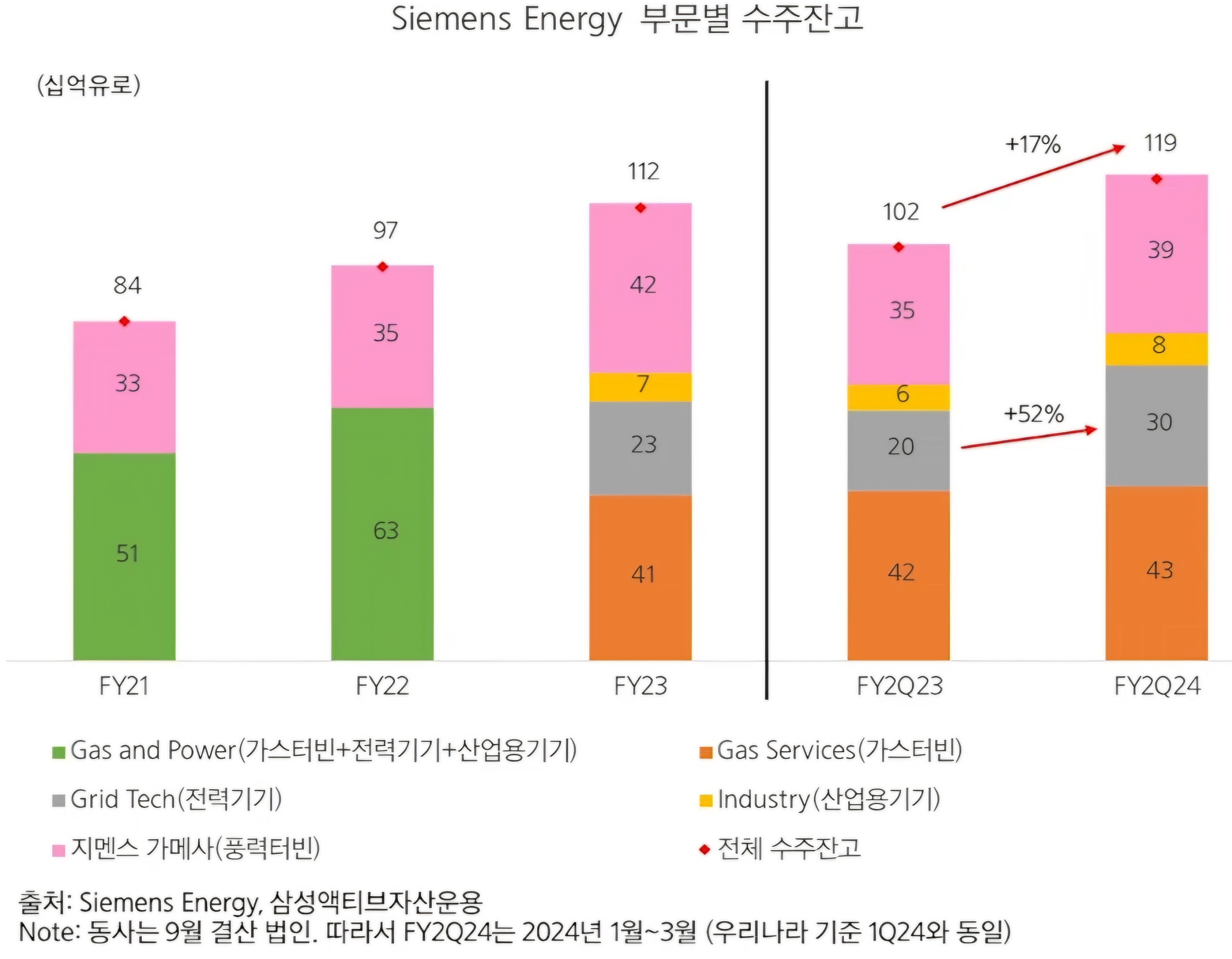

(2) Siemens Energy(유럽)

회계연도 23년 기준 유럽 매출 비중 47%, 미주 32% 등

[풍력터빈]

- 수주잔고는 상당히 늘어났으나

- 전력망 숏티지에 따른 설치 지연 + 2023년 품질 이슈에 따른 구조조정 진행 중

- GE와 마찬가지로 수주, 매출, 이익률 모두 아직은 부진

[전력기기]

- GE와 마찬가지로 가장 개선이 가파른 사업부

- 수주, 매출, 이익률 모두 개선 추세

[가스터빈]

- 안정적인 수주잔고를 바탕으로 두 자릿수 수익률 유지 GE와 마찬가지로 회사의 캐시카우 역할

- 다만 FY2Q24 신규수주액 YoY -21%, QoQ -17%

- GE와 달리 가스터빈에서의 수주 증가는 아직 X

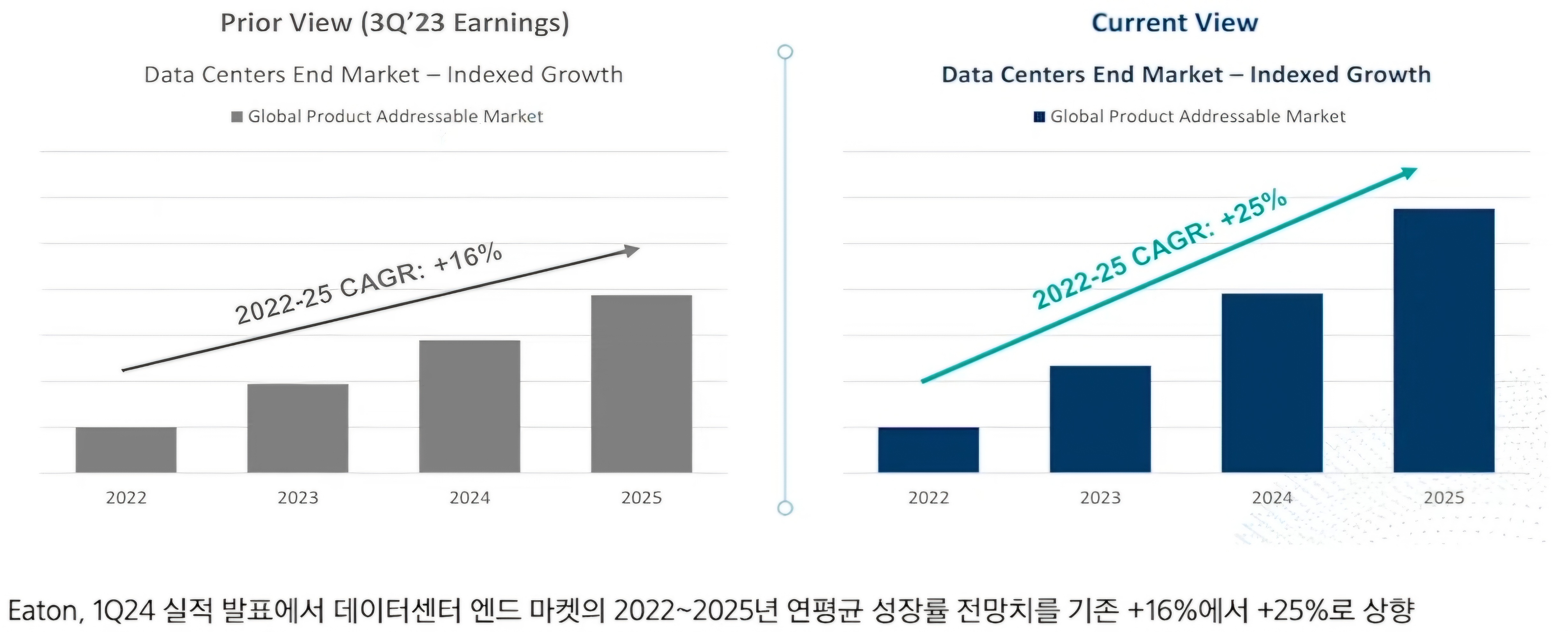

(3) Eaton(미국)

- 견조한 수주잔고 증가, 이익률 개선

- 특히 미주 사업부의 수주와 이익률 개선이 전사 실적을 견인 (1Q24 미주 전력기기 사업부 매출 비중 45%, 타 사업부까지 합산하면 미국 매출 비중 약 60%)

Eaton, 1Q24 실적 발표에서 데이터센터 엔드 마켓의 2022~2025년 연평균 성장률 전망치를 기존 +16%에서 +25%로 상향 : Eaton,

전력기기: Eaton (미국)

Megaprojects momentum continues, surpassing $1 trillion 42 Megaproject announcements in Q1'2024 totaling $130B+ $1.2T 54% of projects are related to federal government incentives (IRA IIJA. CHIPS) in cumulative North America Only 16% of these projects have started mega projects construction - multi-year runway since Jan. 2021 Megaprojects represented 15% of total nonresidential construction starts in 2023 Win rate of approximately 40%

- Eaton, 1Q24 실적 발표에서도 북미 제조업 및 전력인프라 프로젝트 현황 소개

- 2021년 1월 ~ 2024년 1분기까지 북미에서 누적 1.2조달러 규모의 전력인프라, 제조업 프로젝트 발표

- 이 중 16%만이 착공에 들어간 상황: multi-year runway

(4) Prysmian(유럽)

- 글로벌 전력 케이블 1위 (2023년 매출액 기준) 업체 Prysmian, 24년 1분기 실적에서 송전망 부문 호실적과 수주잔고 증가 기록

- 매출액은 거의 Flat했음에도 초고압케이블, 해저케이블 등의 단가 상승으로 이익률 개선

- 해저 케이블 수주가 큰 폭으로 증가하며, 1Q24 수주잔고는 23년말 대비 +70% 증가 (23년 유럽 매출 비중 52%, 북미 32% 등)

(5) First Solar(미국)

미국 유틸리티 태양광 모듈 대표업체 First Solar, 견고한 1Q24 실적 및 향후 가이던스 발표

- 미국 유틸리티 태양광도 전력망 숏티지로 인한 설치 지연이 있다고 하는데도 견고한 판매량 및 매출액 증가율 기록

- 중국발 공급과잉으로 폴리실리콘 기반 모듈들의 ASP가 급락하는 와중에도 동사 ASP는 견조한 상승세 유지 (동사 제품은 카드뮴 텔루라이드 화합물 반도체 기반, IRA 세제혜택을 온전히 받기 위해 동사 제품을 찾는 수요 많음)

결론 및 요약

[전력 인프라]

미국 전력기기 업황 여전히 견고. 최근에 유럽도 업황 개선이 빨리지는 분위기 최근 반년 사이 전력 케이블 대규모 발주가 유럽, 미국에서 동시 다발적으로 발생 그동안 초고압 변압기 위주의 발주가 강했지만 자연스레 초고압 전력 케이블까지 온기가 확산되는 모습

[풍력]

아직은 전력망 부족과 공급망 차질이 발목을 잡고 있음 23년 하반기에 여러 선진국 해상풍력 단지들에서 원가 상승에 따라 전력 공급 가격을 인상하는데 성공한 것은 긍정적 GE가 24년 하반기에는 상반기보다 미국 육상풍력을 중심으로 설치 물량이 늘어날 것이라고 언급했기 때문에 기대감은 존재

[태양광]

선진국 주택용 태양광은 고금리 등 여파로 여전히 수요 부진하나 재고조정은 24년 중반경에 대부분 마무리될 전망 미국 유틸리티 태양광은 22년 하반기 IRA 통과 이후 발주 회복되며 본격적인 업사이클 진입 향후 전력망 부족이 완화될수록 미국 유틸리티 태양광 설치량은 더욱 증가할 가능성 존재

[천연가스 & 원자력]

바이든 행정부는 신규 LNG 수출 프로젝트의 허가를 일시 중단하는 등 가스 산업에 대해 부정적인 스탠스 그러나 미국 전력 수요가 증가하며 기저발전으로써 가스와 원자력의 중요성이 강조되기 시작 (+데이터센터 비상 발전원으로써 수소연료전지에 대한 관심 증대) 1Q24 GE의 가스터빈 신규수주액이 YoY +25% 증가하며 향후 가스발전 수요 증가에 대한 기대감 존재 2023년 9월 원자력 발전 생산세액공제가 IRA 내에 신설된 이후 미국 원전 사업자들의 수익성 개선 진행 중 신규 원전 건설은 제한적이어도 수명연장 프로젝트는 늘어날 전망

지금까지 전력기기 투자시 체크해야 할 내용에 대해 알아보았습니다.

함께 읽으면 좋은 글

'경제를 배우자.' 카테고리의 다른 글

| 국내증시 마감시황 (24.05.30) (0) | 2024.05.31 |

|---|---|

| 5월 불안한 국내 증시, 외국인 매도 배경 (0) | 2024.05.31 |

| 엔비디아만 좋았던 미증시, 국내 증시 전망은? (0) | 2024.05.24 |

| 매파적인 5월 FOMC 회의록 공개 미증시 하락 마감 (0) | 2024.05.23 |

| (속보) 엔비디아 어닝 서프라이즈, 액면분할ㆍ배당금 인상에 시간외 상승 (0) | 2024.05.23 |

댓글