6월 FOMC 결과가 발표되었습니다.

예상되로 기준금리 동결로 유지가 됐습니다.

중요한 것은 앞으로의 경제 전망을 어떻게 수정하느냐 그리고 점도표가 어떻게 나와주느냐 2가지였습니다.

오늘은 6월 FOMC 기준금리 동결 및 전망에 대해서 알아보겠습니다.

미국 증시 시황 정리

뉴욕증시가 현지 시간 혼조세로 마감했습니다.

5월 미국 소비자물가 지수 CPI 가 둔화되면서 인플레이션 안도감이 부각됐지만 미국 연방준비제도가 점도표에서 금리 인하 횟수 전망을 올해 1회로 줄이면서 투자 심리가 엇갈렸습니다.

6월 FOMC 회의

연준은 이날 금리를 7개월 연속 동결하였습니다.

<6월 FOMC 핵심 요약 >

(1) 연방기금금리 목표치는 5.25 - 5.5%로 유지

The Committee decided to maintain the target range for the federal funds rate at 5-1/4 to 5-1/2 percent.

(2) 2024년 말 기준금리 전망치 5.1% -> 연내 1회 인하 시사

The median participant points the appropriate level of the federal funds rate will be 5.1% at the end of this year, 4.1% at the end of 2025 ~

연준은 점도표상에서 당초 올해 3회 금리 인하를 예상했던 전망치를 1회 인하로 축소했습니다.

제롬 파월 연준 의장은 기자회견에서 점도표상 금리 인하 회수 전망이 내려갔지만 FOMC 위원들은 모두 앞으로 매우 데이터 의존적일 것이라며 물가 상승률이 예상보다 빨리 둔화한다면, 언제든 대응할 준비가 돼 있다고 강조했습니다.

FOMC 성명서에서 바뀐 점 한 가지

In recent months, there has been alackof modest further progress toward the Committee's 2% inflation objective.

- 2% 물가 목표치 달성을 향한 약간의 추가 진전 있었다.

- 5월보다 덜 매파적

FOMC는 성명서에서 문구를 변경해 인플레이션이 최근 몇달 사이에 2% 목표를 향해 “완만한 추가 진전”을 이뤘다고 언급했습니다.

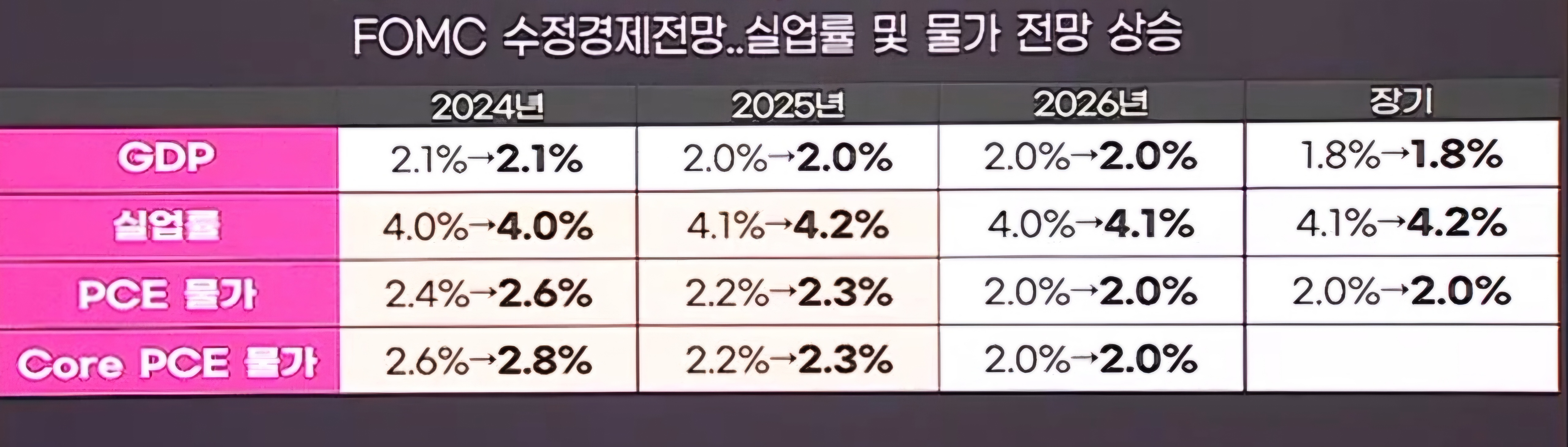

6월 수정 경제 전망 (실업률, 물가전망)

6월 수정 경제 전망에서 중요한 것은 연준이 주목하고 있는 고용이 어떻게 변화할 것이냐 그리고 미국의 전체적인 펀더멘탈이 유지가 되면서 경제가 흘러갈 수 있을 것이냐 연착륙 가능성이 어느 정도 될 것이냐를 연준이 어떻게 보고 있는가 그 부분이 핵심입니다.

6월 수정경제전망의 변경된 사항들에 대한 설명이 포함되어 있습니다.

인플레이션, PCE물가, 경제성장, 실업률 등에 대한 정보가 나열되어 있습니다.

<6월 수정경제전망 달라진 것>

(1) 인플레이션

약간의 추가 진전 3월 2.6%→2.8%

(2) PCE물가

H/C 올해 +0.2%p/ 2025+0.1%p

(3) 경제성장

2.1%(변동 없음) 2026년까지 실질/장기 전망치 유지

(4) 실업률

4%(변동없음) 2025-2026 전망치 0.1%p 상향

인플레이션의 경우 약간의 추가 진전이 있을 것이다라는 이야기를 하면서 3월 2.6%에서 2.8%로 다소 올려 잡는 모습을 보여줬습니다.

일단 물가 자체는 완만하게 계속해서 지속적으로 성장할 것임에도 불구하고, 2026년쯤이 되면 인플레이션 목표치인 2%에 도달할 것이다라는 전망 자체는 유지가 되었습니다.

경제성장은 전반적으로 변동이 없었습니다.

2026년까지 실질 잠정 성장치 그리고 장기 잠정 성장치 모두 유지하는 모습을 보여줬고 실업률 그러니까 고용 시장을 어떻게 바라보느냐 라는 포인트에서도 일단 올해는 변동이 없었습니다.

다만 2025년 2026 년 사이에는 전망치를 0.1%포인트 상향 조정하면서 앞으로 완만하게 고용 시장이 식어나갈 것이다라는 전망이 경제 성장 수정치에 반영이 됐습니다.

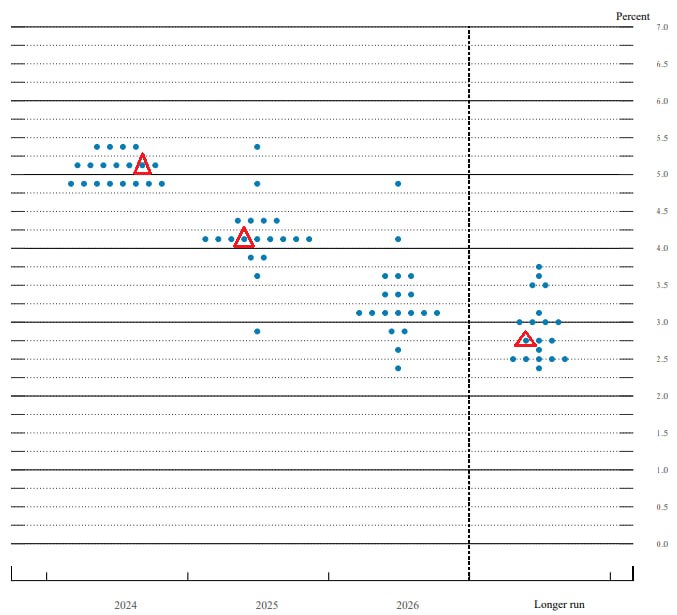

6월 금리 점도표 ‘올해 1번 인하’

<6월 점도표 중간값>

- 2024년 4.625% -> 5.125%(+50bp)

- 2025년 3.875% -> 4.125%(+25bp)

- 2026년 3.125% -> 3.125%(-)

- 장기중립금리: 2.563 -> 2.750 (18.7bp 상향)

- 동결 4 vs 1회 인하 7명 vs 2회 인하

8명 연준 위원들이 새로 제시한 점도표에서 올해 금리 인하를 중앙값 기준 25bp 1차례로 전망했습니다.

지난 3월 점도표에선 연내 3차례 인하를 예고했었습니다.

다만 이번 FOMC 회의에서 4명은 올해 인하가 없을 것으로 예상했고, 7명은 1번 인하를 전망한 반면 8명은 2번 인하에 손을 들어 내부적으로 의견이 크게 갈린 모습입니다.

2025년의 경우 25bp씩 기존 3차례 인하에서 4차례 인하로 전망을 바꿨습니다.

다만 장기 기준금리 전망치는 중앙값 기준 2.6%에서 2.8%로 올려 높은 수준의 금리가 지속될 수 있음을 시사했습니다.

파월 기자회견 주요 Q&A

Q : 오늘 아침 CPI 긍정적. 이달 말 PCE도 잘 나온다면 9월 금리인하 가능할까?

A : "오늘 나온 CPI, 확신 얻는 데 기여했으나 단 몇 개의 데이터만으로 판단하지 못함. 향후 데이터를 보고 인플레 둔화 지속 여부 확인할 것."

Q : 5월 '깜짝고용' 어떻게 판단?

A : "일자리 수 생각보다 많이 증가한 건 맞지만, 하나의 데이터만으로 노동시장 전체를 판단할 수 없음. 수요와 공급 간 불균형 크게 개선됐고, 실업률은 여전히 낮아. 노동시장 견조해."

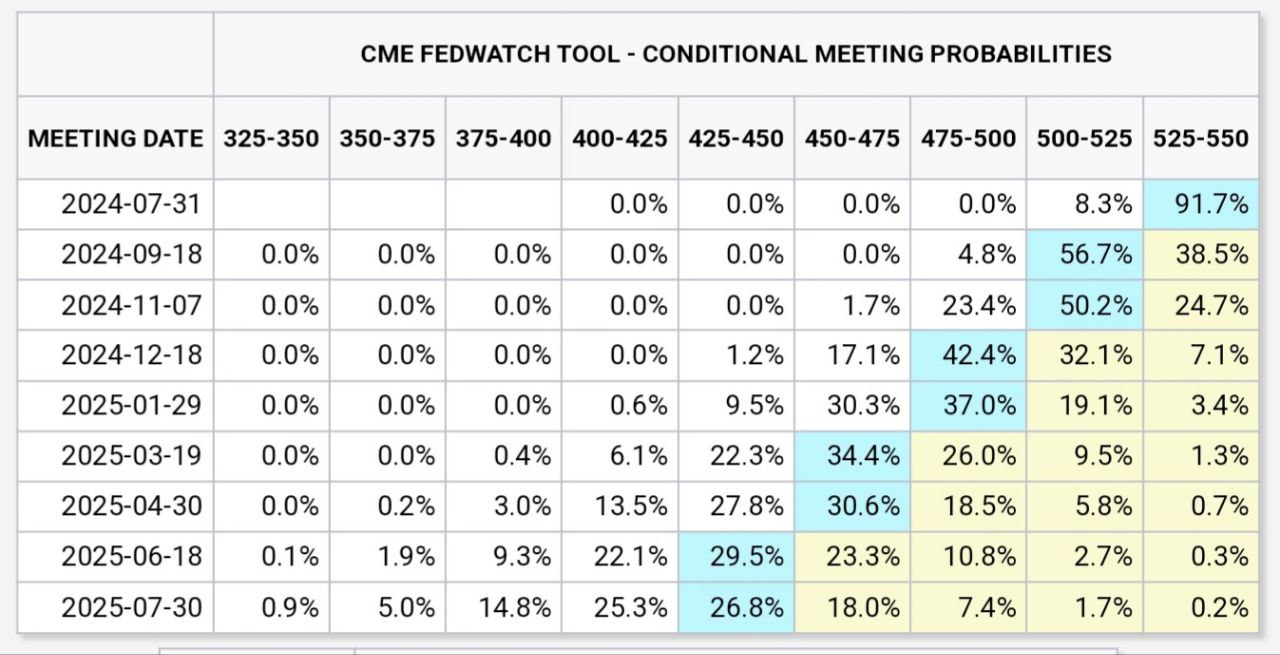

향후 금리 전망

6월 FOMC 이후 패드워치는 7월 기준금리 동결 91.7%, 9월 인하가능성은 56.7%로 예측하고 있습니다.

지금까지 6월 FOMC 기준금리 동결 및 전망에 대해서 알아보았습니다.

함께 읽으면 좋은 글

2024년 3월 FOMC 결과 및 금리전망 - 미 연준 기준금리 5회 연속 동결

증시 향방을 가리게 될 3월 FOMC 회의 결과가 공개됐습니다. 증시는 물론 금과 암호화폐 시장까지 모두 급등하면서 시장이 기대하던 랠리가 나타났습니다. 오늘은 2024년 3월 FOMC 결과 및 금리전망

chd0803.tistory.com

5월 FOMC 핵심 내용 - 연준 금리 동결, 6월부터 QT 속도 조절

5월 FOMC 회의에서 연준은 시장에서 예상을 하고 있던 대로 금리는 기존의 수준을 유지하고 미 국채에 대한 월 상환 한도를 기존의 600억 달러에서 이제는 250억 달러로 줄이겠다고 얘기를 했습니

chd0803.tistory.com

'경제를 배우자.' 카테고리의 다른 글

| 미국 5월 생산자 물기지수(PPI) 예상치 하회 및 고용시장 둔화 (0) | 2024.06.14 |

|---|---|

| 애플의 혁신 '애플 인텔리전스(AI)' 공개 (0) | 2024.06.14 |

| 미국 5월 CPI 컨센 하회 (0) | 2024.06.13 |

| 금투세 전면 폐지 동의 (0) | 2024.06.12 |

| QLC eSSD 수요 폭증이유와 eSSD 관련주 (0) | 2024.06.12 |

댓글